你參加的夏令營、冬令營,到底保了什麼險?你清楚嗎?

往下閱讀前,請注意!

本篇文章旨在,以淺白易懂的內容,向家長們揭露&說明,本營隊現行的保險種類、投保金額、理賠條件…等相關資訊。其保險條款內容、名詞定義、權利義務,皆以保險公司保單內容為準,建請家長們務必詳加閱讀了解。

登登登登~營本部報告、營本部報告

各位家長,大家好:

來來來、看看看,今天讓你點進來,不是要賣膏藥,也不是要哭么拼經濟;而是為了向各位介紹,這轟動武林、驚動萬教,外出旅遊必備保障的『旅行平安險』!

請各位父老兄弟姊妹,現在趕緊來。工作放著、孩子牽著、椅子拿著、快到這來找我報到,聽我來跟各位說分明,介紹這個『旅平險』!事關自己的權益,請大家眼睛要睜大看仔細了。

壹、營隊保險更新為,未滿15足歲專屬之『旅行傷害醫療險』

配合保險法107條條文修正,自2023冬令營(112年寒假營隊)開始,將投保南山人壽『陪童旅行傷害醫療險』簡稱KMR,取代原來傳統的「旅行平安險」。其保障內容為,就其實際醫療費用超過全民健康保險給付部分給付,保險金額為上限20萬。

本營隊將另外投保「公共責任意外險」與其搭配,藉由雙管齊下完善保障營隊活動期間的風險,請家長知悉。

本營隊投保之『公共責任意外險』,其保障內容為,每一個人體傷責任200萬,每一意外事故體傷責任1000萬,每一意外事故財物損失責任200萬,保險契約最高賠償金額2400萬。另有附約分別為「食品中毒責任附加條款」、「接駁運送責任附加條款」、「活動事件工作人員附加條款」。

貳、傳統「旅行平安險」保的好好的,為什麼要改呢?

登登登登~登(刷吉他),「話若是講透支啊!目屎是揮莫離啊!」。

事情起因:

2021年10月16日下午,新北市雙溪虎豹潭溺水事故,31人參加「大自然體驗營」,下午4時許返程途中遇溪水暴漲,造成2名大人、4名孩童遭河水沖走,死亡人數共計6人。

事後罹難者家屬在申請保險理賠時,才發現竟然「依法無法獲得理賠」,不只當時加保的旅遊平安險只說最高理賠200萬,但沒清楚揭露不含身故保險金,連一出生就保的終身保險等,只要未滿15歲,都沒有理賠。

哇~這下輿論瞬間炸開了鍋,所以金管會不得不趕緊出面,召開會議在同年12月1日宣布,以後所有的意外險和旅平險,15歲以下的保戶身故還是要理賠,只是賠的項目原來叫「身故給付」,改為「喪葬給付」,額度限制在61.5萬內。

這規定一出,換做所有保險公司雞飛狗跳,因為以前未滿15足歲的意外險不需要理賠,所以都賣的很便宜,現在要求理賠,那就會演變成賠本生意。 這也是為什麼當時舊制的,意外險和旅平險都必須要下架,重新調整計算的原因了。

參、未滿15足歲投保旅平險,新制內容有什麼?

一、喪葬給付登場,但額度是有限制的!

配合保險法107條條文修正,自110年12月01日起,實際年齡未滿15足歲者,投保旅遊平安險前,若學員本人名下的保單中,含喪葬費用的保險金額,累計總額已達或超過法定限額61.5萬,保險公司則無法再提供旅平險。

若學員名下保單,已投保的喪葬費用保險金額,未達保險法第107條之限額時,保險公司能受理的投保金額,將以補足61.5萬為原則,超額的部分,就會拒絕承保。

三、舉例說明之前,先認識一下保險專有名詞,「旅行平安險」什麼情況會理賠呢?基本上就是非個人疾病引起的「意外」事故,造成下列三種情境。

二、補充一下保險小知識。

舉例說明之前,先概略了解一下「旅行平安險」在什麼情況會理賠呢?基本上就是旅行中,非由疾病引起之外來突發事故(俗稱:意外),造成下列三種情況。

A、死亡:

即所謂的「身故給付」,當初保100萬,就賠100萬。但為了預防有人為了保險金殺小孩,所以未滿15足歲者,會自動轉換成『喪葬給付』,最高只理賠法定上限61.5萬。

B、失能:

沒死、受創嚴重、修理不好,會造成人體某個部位失功能,這時參照保險公司會有個人體部位對照圖,可以計算出理賠金額,這就是「失能給付」,例如:失去手掌,賠XX萬。

C、受傷:

沒死、沒有重傷、修的好,看醫生花了多少錢,就賠你多少錢,在理賠額度內採實報實銷,這就是「醫療給付」。

當然保險公司,提供的外掛附約種類繁多,提供各式各樣的理賠保障,例如:食物中毒、海外急難救助、旅遊不便…等,但萬變不離其宗,也不是本篇想說明的重點,因此就不逐一探討了。

三、舉例說明法定限額的影響

範例:學員李大同,未滿15足歲,參加營隊要辦理旅遊平安險,想投保意外50萬+醫療5萬(醫療險的保額,為意外險的10%)。

第一步當然是填表送件

保險公司會連線到保險工會,清查李大同名下所有保單,不管他買多少家,看加總起來的喪葬給付,有沒有超過法定限額61.5萬,之後就會產生兩種結果。

A、有買過,補到上限:

檢核後發現李大同名下保單,已經有30萬的扣打了,那麼只能在保31.5萬+3.15萬,優先補足到法定限額。ㄟ~前面不是說他想買50萬嗎?多出來的部分~拒保。

B、沒買過,還有額度,這單接了:

檢核後發現李大同沒買過,含喪葬費用的保險商品,其儲值額度為零。則保險公司就以50萬意外+5萬醫療來承保。

肆、本營隊更改保險內容的考量

配合保險法107條條文修正,自2023冬令營(112年寒假營隊)開始,將投保南山人壽『陪童旅行傷害醫療險』簡稱KMR,取代原來投保的「旅行平安險」。其保障內容為,就其實際醫療費用超過全民健康保險給付部分給付,保險金額為上限20萬。

一、時間&效率問題:

前面有提到,另因保險公司承保未滿15足歲被保險人時,需要去核算加總學員名下的額度還剩多少,是需相當長的作業時間,像我們營隊動輒百人,起碼都要兩、三週起跳。

而且核算完才會回傳結果,給主辦單位告訴你哪些人額度滿了不能保,主辦單位還要逐一通知家長,行政作業之繁複可想而知,且一來一往相當曠時費日。

再加上我們這種優質又用心的營隊(自我吹捧一下^_^y),家長都會呼朋引伴在最後一刻加入,但越晚報名其核保作業就會越曲折,行政組的內心就會不斷的尖叫,保險公司就會很害怕接到我們的電話。

二、保障內容&額度取捨:

根據衛生福利部110年十大死因統計,事故傷害為1~14歲孩童健康最大威脅,其次為癌症。

以前述李大同的範例來說,3.15萬的醫療險,大概只有「快樂兒童餐小杯柳橙汁」的那種程度的保障。即便是保到法定限額全滿,也只有6.15萬的傷害醫療給付,相距以往真的是差蠻多的。

畢竟孩子年紀小,相較於身故,意外受傷的機率相對較高上不少,如跌倒、骨折、割傷…等情形,而醫療給付越高,我們就有底氣找尋更好的醫療資源,也能減輕家長的負擔。

所以在「行政作業、時間效率、保障額度」三方考量下,未來本營隊學員的保險,將由傳統的「旅行平安險」,改為投保『南山人壽陪童旅行傷害醫療險』簡稱KMR,投保金額為最高上限20萬。

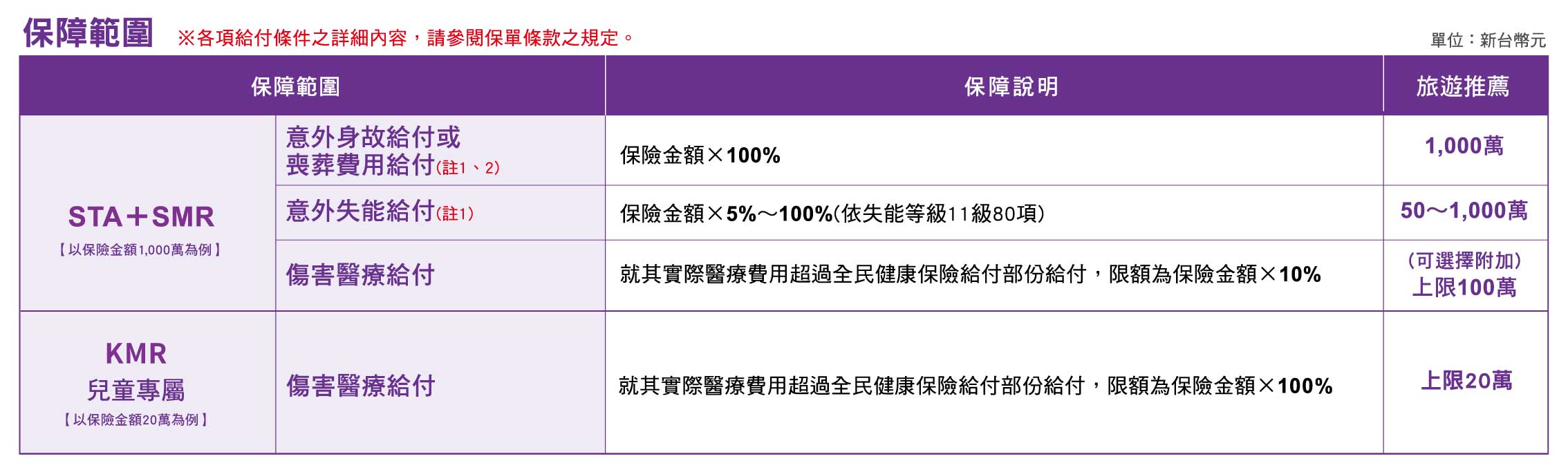

下圖是從「南山人壽2022年六月版的商品介紹」中截圖出來的,不難看出KMR這個商品,是一個專為兒童設計的純「醫療險」,裡面不含身故、失能保障。想要詳細了解的家長,可以點擊下方按鈕,下載原廠的商品簡介。

那或許有人會問,那萬一發生意外,沒身故、失能理賠,那孩子的保障會不會太少。這部分本營隊將另外投保,公共責任意外險,只要是能「歸責於主辦單位」的情況時,依然能獲得保障,請家長放心。

伍、論述總結

往後本營隊將投保南山產物『公共責任意外險』,搭配南山人壽『陪童旅行傷害醫療險』,藉由雙管齊下完善保障營隊活動期間的風險,請家長知悉。